Eurodrama: Griechenland-Portugal-Irland-Finnland. Wie verhalten sich die Allmende-Akteure?

Eurodrama, in mehreren Akten: 2010-2011

1. Eurodrama, Vorspiel - Finanzkrise:

Nachdem, vorbereitet bzw. ermöglicht durch verschiedene Faktoren, 2008 durch das Platzen einer Immobilienblase in der größten Volkswirtschaft der Erde - USA - eine globale Finanzkrise ausgelöst worden war (detaillierte Analyse dazu siehe Finanzkrise 2008), und diese, mit Verzögerung, auch auf die Realwirtschaft übergegriffen hatte, löste dies auch in Europa Schockwellen aus. Scheinvermögen in einer offenbar unbeherrschbaren Größenordnung mussten abgeschrieben werden, die Wirtschaft stotterte, Banken gingen pleite.

2. Eurodrama, erster Akt - Griechenland:

Wie in diesem Artikel weiter oben beschrieben (Plan und Wirklichkeit ) meldete als erstes Euroland im Mai 2010 Griechenland die drohende Zahlungsunfähigkeit; "über Nacht" wurde in Panik und Hektik ein Rettungspaket von 110 Mrd. Euro geschnürt, und nur eine Woche später ein weiteres von 750 Mrd. Euro für gesamt Euroland, da auch schon massive Spekulationen gegen Portugal und Spanien eingesetzt hatten.

3. Eurodrama, Zwischenspiel - Portugal:

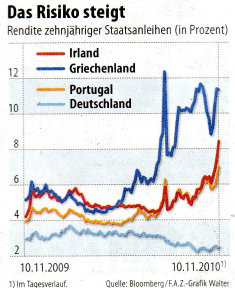

Im Herbst 2010 manövrierte Portugal am Rand des teuren Abgrundes. Die Notwendigkeit der Inanspruchnahme des Euro-Schutzschirmes wurde dementiert, Staatsanleihen über 1,2 Mrd. Euro erfolgreich platziert, allerdings zu hohen Kosten. Die Rendite 10-jähriger Staatsanleihen war auf 7 % gestiegen. Ein scharfer Sparhaushalt wurde von der sozialistischen Regierung geplant, ein Generalstreik folgte, mit der Unterstützung der konservativen Opposition wurden der Haushalt für 2011 gebilligt, Einfrieren der Renten und Lohnkürzungen im öffentlichen Dienst inklusive.

Portugiesisches Parlament billigt Sparhaushalt

|

4. Eurodrama, zweiter Akt- Irland: November 2010 beantragte Irland europäische Finanzhilfe. Der "keltische Tiger" hatte in den vergangenen 20 Jahren ein überdurchschnittliches Wirtschaftswachstum realisiert, durch niedrige Unternehmenssteuern und geringe Regulierung wurden internationale Industrieunternehmen und das Bankgewerbe angelockt. In den 11 Jahren der Eurozeit profitierte das Land von den kollektiv niedrigen Zinsen. 2007 verdienten die irischen Bürger 147 % des europäischen Durchschnittes (zum Vergleich Deutschland: 116%). In den letzten Jahren wurde das Wachstum von Bauwirtschaft und Finanzgewerbe getrieben, und diese Blasen implodierten parallel zur Weltfinanzkrise. Als Finanzierungsbedarf wurden 80-90 Mrd. Euro genannt.

|

Quelle: FAZ vom 11.11.2010 |

Einige ungefähre Zahlen zum Vergleich:

Das BIP Europas beträgt ca. 12 000 Mrd. Euro, davon sind 110 Mrd. Euro Griechenlandhilfe 1 %, und 750 Mrd. Euroschutzschirm 6 % (Beide beinhalten 1/3 IWF-Beitrag).

Deutschland hat ein BIP von 2500 Mrd. Euro, und darauf einen Gesamtschuldenstand von Bund, Ländern, Gemeinden und Sozialversicherungen von 73 % (Stand April 2010), Maastrichtkriterium ist 60 %.

Der Bundeshaushalt 2011 beträgt (Stand Nov. 2010) 310 Mrd. Euro, mit einem Defizit von 48 Mrd. Euro (15 %), und einer Zinslast von 40 Mrd. Euro (13 %) für 1050 Mrd. Euro Schulden (340 % des Bundesjahreseinkommens).

Jeder Deutsche war vor der Krise mit ca. 17 000 Euro "von Staats wegen" verschuldet, und übernahm seither weitere 7000 Euro an Schulden und Bürgschaften.

Reaktionen der Allmende-Akteure

Der Fall Irland wurde hier nicht beschrieben, um ihn finanztechnisch zu beleuchten oder zu analysieren, ob und wie einfach er zu lösen sei. Er wird auch nicht der letzte Akt des Eurodramas sein.

Wesentlich für die Zukunft des Euro ist die Frage, ob die eingebauten Konstruktionsfehler - Zulassen eines wegen fehlender Abwertungsmöglichkeit fatalen Kohäsionsmangels, mangelnde Kontrolle, mangelnde Sanktionen, drastische Verletzung des Verursacherprinzips, komplizierte Regeländerungsverfahren (siehe auch Allmende-Sichtweise ) - rechtzeitig beseitigt werden können.

Für eine Zukunftsprognose schien es daher zweckmäßig, zu untersuchen, ob und wie sich die Positionen der Allmendeakteure seit Mai 2010 (Griechenlandkrise) bis November 2010 (Irlandkrise) geändert haben.

Europäischer Rat

Der EU-Ratspräsident sah die Währungsunion im Überlebenskampf.

Van Rompuy: Kampf um das Überleben

Die 27 EU-Ratsmitglieder einigten sich darauf, den europäischen Vertrag zu ändern, um schärfere Regeln und Sanktionen einzuführen. Frankreich und Deutschland traten meinungsbildend auf.

Der Lissabon-Vertrag wird geändert

Deutschland

Deutschland forderte eine Beteiligung der Gläubiger von Staatsanleihen am Risiko. Dies solle möglichst schon 2011 geschehen, also vor Auslaufen des aktuellen Euro-Rettungsschirms 2013.

Die Regierung skizziert ihren Krisenmechanismus

Großbritannien / Finanzwirtschaft

Einerseits bot London "unter der Hand" an, bei der Finanzierung der Irlandschulden mitzuhelfen (es war ein Betrag von 14 Mrd. Euro genannt worden), da ein schwacher Euro Exporte Großbritanniens erschweren würde. Gespaltene Nachbarhilfe

Andererseits kritisierten "die Finanzmärkte" das Vorgehen Deutschlands: "Die härtere Regulierung der Hedge-Fonds, das einseitige Vorpreschen beim Verbot der Leerverkäufe, ... die jetzt erzwungene Diskussion um die Einbindung privater Gläubiger" wurden als "kontraproduktiv" und "oft gar sachlich falsch" kritisiert.

Londoner City kritisiert Berlin immer schärfer

Bundesbank / Deutschland

Die Bundesbank bezifferte die Schulden von Irland, Griechenland, Portugal und Spanien mit gut 1000 Mrd. Euro. Um Italien mit einem Bedarf von 700 Mrd. Euro auch noch abzusichern, wurde eine Verdoppelung des Schutzschirms von 750 auf 1500 Mrd. Euro ins Gespräch gebracht.

Dem widersprach einen Tag später der Bundesfinanzminister. "Er halte von solchen Forderungen 'gar nichts',... 'Abseitige Äußerungen' verunsicherten die Märkte und schafften zuzsätzliche Unruhe." (Zitat FAZ vom 27.11.10, "Schäuble gegen größeren Rettungsfonds").

Öffentliche Meinung in Deutschland

Ein Presseartikel beschrieb das Thema "Umschuldung", und erläuterte, dass "sie seit Jahrzehnten auf der Tagesordnung" steht, obwohl sie "in der gegenwärtigen Krise" "zum Tabu erklärt" würde.

Reichhaltige Erfahrungen mit Umschuldungen

Analyse der Verhaltensänderungen der Allmende-Akteure

Die Kommentare in violett beziehen sich auf die Klassifizierung nach Ostrom, siehe Allmende-Sichtweise

1. Euroländer

Die Gefahr des Scheiterns wird von allen Ländern (Geber- und Nehmerländer) als möglich eingestuft. Der Rat äußerte sich entsprechend, die betroffenen Länder - Griechenland, Portugal, Irland - trafen auch gegen akute Widerstände der Bevölkerung rasch einschneidende Sparentscheidungen.

Die Bedingungen für erfolgreichen Wandel Nr. 1 (Wahrnehmung eines Schadens) und Nr. 2 (ähnliche Beeinflussung) verbesserte sich.

2. Geberländer

Der oben genannte Effekt wurde verstärkt durch die dramatisierende Position von z.B. Deutschland und Frankreich.

Dies entsprach in etwa Empfehlung Nr. 3 (Bilden einer Öffentlichkeit)

3. Verursacherprinzip, Gewinn-Verlustrisiko

Der Begriff des Staatsbankrotts, oder genauer der Umschuldung, wurde enttabuisiert, genauso wie die Beteiligung von Gläubigern am Ausfallrisiko von Staatsanleihen.

Das Designprinzip Nr. 5 (abgestufte Sanktionen) wurde zumindest verschärft diskutiert.

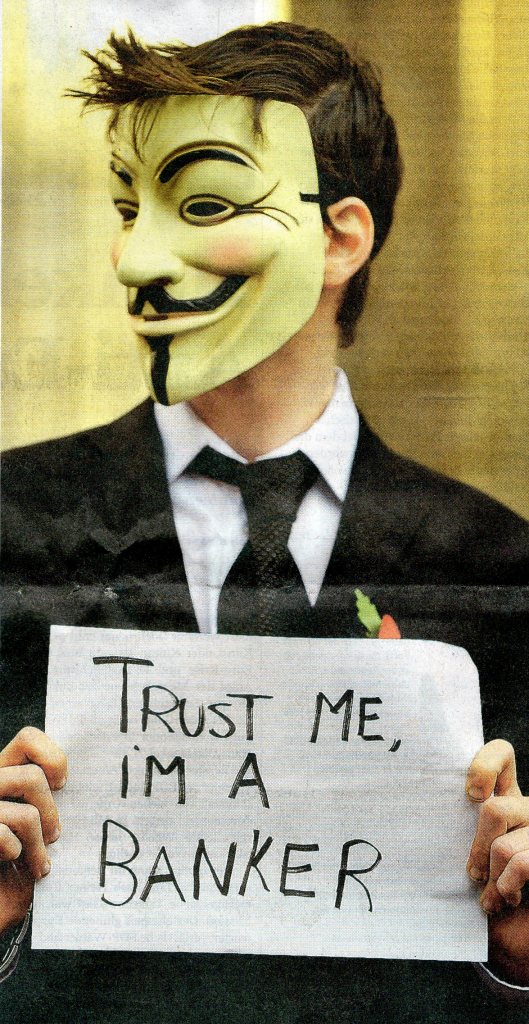

4. Finanzgewerbe

Die Banken hatten ihren bisherigen Standpunkt (Ablehnung von (3), und Forderung nach genügender und weiterer europäischer Unterstützung) nicht erkennbar geändert.

Finanzinstitute im allgemeinen sind keine direkten Allmendeakteure bezüglich der europäischen Währung; deshalb ist ein entsprechendes gruppenrelevantes Verhalten (leider) nicht zu erwarten.

5. Die europäische Selbstverwaltung

Die Notwendigkeit, die europäischen Verträge zu ändern, wurde allgemein anerkannt.

Man nahm sich vor, verstärkt am Designprinzip Nr. 6 (Mechanismen zur Konfliktlösung) zu arbeiten.

Bewertung der Verhaltensänderungen

Mit Stand November 2010 hatte sich die öffentliche Meinung dahingehend entwickelt, dass der Euro (und implizit damit die Europäische Union) ein Gut ist, das bedroht werden kann und um das es sich zu kämpfen lohnt.

Es wurde diskutiert und allgemein anerkannt, dass die politische Aufgabe darin besteht, die Regeln so zu verändern, dass Staaten (wieder) völlig bzw. in einem geplanten Maß - hier kommt der ebenfalls in der öffentlichen Diskussion begriffene Solidaritätsgedanke in Spiel - haushaltseigenverantwortlich sind (Stichworte Umschuldung, Haftung der Anleger). Auch das Fehlen einheitlicher und automatischer Sanktionen wurde als Mangel des bisherigen Systems erkannt.

Solange noch keine vertraglichen Änderungen beschlossen und eingeführt sind, müssen die anstehenden und ggf. drohenden Probleme mit ad-hoc-Maßnahmen bearbeitet werden. Hierbei war die öffentliche und politische Meinung noch sehr geteilt, zwischen Vollkaskomentalität (Vergrößerung des Rettungsschirms) und schnellstmöglichem Haftungseinsatz für Anleger.

Auch und gerade bei den wirtschaftlich schwächeren und ggf. von der Zahlungsunfähigkeit bedrohten Länder hatte sich offenbar bei den Bürgern und Regierungen die Erkenntnis durchgesetzt, dass der Euro nicht ausschließlich ein "fettes Ruhekissen" (der niedrigen Zinsen des vergangenen Jahrzehnts), sondern die im Maastricht-Vertrag geforderte Kohäsion eine Überlebensbedingung sei, um die aktiv gerungen werden müsse. Die Sparplan-Aktionen Griechenlands, Portugals, Irlands und anderer Länder zeigten dies deutlich. Wirtschaftliche Kohäsion setzt letztlich voraus, den nationalen Lebensstandard an die Höhe der nationalen Produktivität zu koppeln.

Zusammenfassend kann gesagt werden, dass die kollektive Problemerkennung und die Reaktionsgeschwindigkeit zugenommen haben, ein gutes Zeichen.

Abzuwarten bleibt allerdings, ob die externe Störgröße "instabiles Finanzwesen" parallel seine spätestens im Jahr 2008 gegebenen Hausaufgaben für die Allmende "globale Wirtschaft" verantwortlich annimmt und erfolgreich und rechtzeitig erledigt.

Diesbezüglich sind die Diskussionen um Themen wie Fehlanreize (Privatisierung von Gewinnen - Sozialisierung von Verlusten), Bankenentflechtung, Regulierungen, Derivate, Boni, Intransparenz usw. nach einem gewissen Strohfeuer wahrnehmbar verflacht, der Problemlösungsstand scheint nicht mehr im Fokus der öffentlichen Wahrnehmung zu stehen.

Dies ist eher ein schlechtes Zeichen, da ja die Akteure der Finanzwirtschaft bekanntermaßen nicht identische Interessen mit den Akteuren der Realwirtschaft haben, und deshalb eine Auseinandersetzung im Sinne der Allmende-Theorie zielführend für den Gesamtnutzen ist.

5. Eurodrama, Zwischenspiel - Allmende-Korrekturmaßnahmen:

Ende 2010 beschloss der Europäische Rat - die Staats- und Regierungschefs - einerseits, den Rettungsschirm über 2013 hinaus permanent zu halten, und stockte hierzu u.a. das Grundkapital der Europäischen Zentralbank um 5 auf 10,8 Mio. Euro auf (Kapital, das die Mitgliedsländer einzahlen müssen).

Andererseits wurden im EU-Vertrag von Lissabon zwei Sätze hinzugefügt: "Die Mitgliedsstaaten, deren Währung der Euro ist, können einen Stabilitätsmechanismus schaffen, der aktiviert wird, wenn dies unerlässlich ist, um die Stabilität der Euro-Zone als Ganzes zu sichern. Die Bewilligung finanzieller Hilfen wird unter strikte Bedingungen gestellt." Details siehe Zwei neue Sätze im Vertrag von Lissabon (FAZ vom 17.12.2010).

Zwei Monate später bekannte der deutsche Finanzminister Schäuble, dass der deutsche Beitrag für den Euro-Krisenfonds steigen würde. Eine Verdoppelung der bisherigen Bürgschaften von 120 Mrd. Euro wurde dementiert. Siehe dazu Höhere Belastung durch Euro-Krisenfonds (FAZ vom 16.2.2011).

Die Allmendeakteure "Staatschefs" nahmen wahr, dass die Flut steigt, d. h. dass größere Transferzahlungen in einem unbefristeten Zeitraum drohen könnten; gleichzeitig suchten sie die Tür zu öffnen für "Stabilitätsmechanismen" - was mangels weiterer Ausformulierung nach laienhaftem Verständnis z. B. Staats-Umschuldungen mit einschließen sollte.

6. Eurodrama, dritter Akt - der demokratische Souverän in Finnland protestiert:

Während eine Umschuldung Griechenlands, dessen Schuldenquote trotz eines nationalen Sparprogrammes von 127 auf 143 % des BIP gestiegen war, zumindest in Form von Dementierungen diskutiert wurde,

- siehe IWF und EU wollen Umschuldung Griechenlands vermeiden (FAZ vom 18.4.2011) -

und die EZB (Europäische Zentralbank) eine Umschuldung als Finanzmarkt-Schreckgespenst verteufelte ("Schlimmer als die Lehman-Pleite" [diese Position hatte ein "Geschmäckle", da die EZB im Verlauf des vergangenen Jahres in Ausübung der damals beschlossenen "Rettungsmechanismen" griechische Staatsanleihen von über 50 Mrd. Euro aufgekauft hatte]),

- siehe Griechenland-Rendite springt auf 24 Prozent (FAZ vom 27.4.2011) -

|

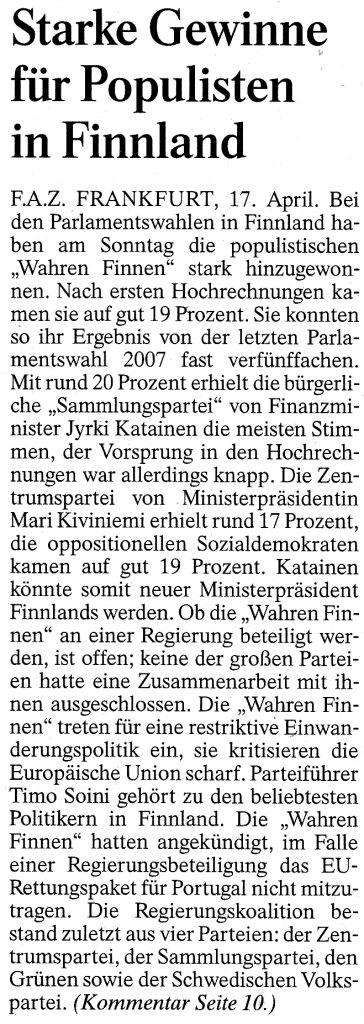

fanden nahezu zeitgleich in Finnland Wahlen statt, bei denen die populistischen "Wahren Finnen" ihr Ergebnis auf 19 % fast verfünffachen konnten. Die "Wahren Finnen" kritisieren die EU scharf, und hatten angekündigt, im Falle einer Regierungsbeteiligung das EU-Rettungspaket für Portugal nicht mitzutragen, über das derzeit zwischen IWF (Internationaler Währungsfonds), EZB und Lissabon verhandelt wurde |

|

|

Quelle: FAZ vom 18.4.2011 |

7. Eurodrama, vierter Akt - Griechenlands Pleite nur Tage entfernt:

|

|

| Quelle: Mannheimer Morgen vom 30.6.2011 |

Griechenland ist wirtschaftlich zu klein (BIP 320 Mrd. €, 3,5 % der Eurozone, Stand 2010), um den Euro zu gefährden, und von den beteiligten Banken ging nach allgemeiner Einschätzung auch keine "systemrelevante" Kollaps-Bedrohung aus. Dennoch wurde die im Juli 2011 drohende Zahlungsunfähigkeit des griechischen Staates über zwei Monate von den Akteuren / von der Presse / von der Öffentlichkeit mit Aufwand begleitet.

Warum?

Das Bewußtsein hatte sich verbreitet, dass das Allmendeproblem der Divergenz der Verhaltensweisen der (Staats-)Akteure ein dauerhaftes und mittelfristig systembedrohendes ist, und Griechenland diente als Demo-Fall. Wenn es nicht gelänge, mit den Problemen dieses Landes systemerhaltend (allmendeerhaltend) umzugehen, würde dies bei weiteren - und größeren - Ländern in der Zukunft auch nicht gelingen.

Im Einzelnen:

Ein Geheimtreffen von EU-Finanzministern und Kommission zu Griechenland (FAZ 7.5.11) fand statt, als bereits Gerüchte über Umschuldung und Austritt aus der Eurozone aufkamen.

Im Reflex der "Rettungsschirm-Manier" wurde auf geschlossene Türen gesetzt, eine Methode, die dem demokratischen Meinungsbildungsprozess nicht förderlich ist.

Die zentralen Kreditgeber, nämlich die EU-Finanzminister gemeinsam mit dem Internationalem Währungsfonds (IWF) und der Europäischer Zentralbank (EZB), berieten über eine "Sanfte Umschuldung" (FAZ 18.5.11).

Mit "sanfter Umschuldung" ist eine "freiwillige" Beteiligung der Banken an einem Bankrott-Risiko gemeint, das bisher völlig auf dem Steuerzahler ruht. Dies wäre ein kleiner, aber immerhin erster Schritt in Richtung "Verursacherprinzip" (Gläubiger einer Staatsanleihe trägt das unternehmerische Risiko einer Pleite selbst), und fällt unter das Designprinzip für erfolgreiche Allmendesysteme Nr. 4 und Nr. 5.

Der IWF bezog Position, dass er vor der drohenden Pleite im Juli nur (mit-)zahlen würden, wenn die Zukunft im Euroraum zuverlässig organisiert sei. IWF-Kredit für Griechenland in Gefahr (FAZ 27.5.11).

Ein Regelhinweis des globalen Allmendeakteurs IWF an die lokale Allmende "Eurozone", sie möge ihre Probleme eigenverantwortlich selbst lösen.

Griechen streichen Rente für Tote (FAZ 7.6.11), das Land nahm sich vor, in der Schuldenkrise den Kampf gegen Betrüger verstärken.

Auch dies fällt unter Designprinzip Nr. 4 (Einhaltung der Regeln wird überwacht): Griechenland erkennt das Risiko, dass die Euro-Allmendegemeinschaft sein eigenes Fehlverhalten nicht mehr tolerieren könnte.

Deutsche Banken bangen mit Griechenland (FAZ 7.6.11), die nichtgriechischen Banken zählten ihr finanzielles Engagement.

Die Banken, die primär an ihrem Gewinn interessiert sind, können nur durch durch die Wahrnehmung einer drohenden Umschuldung mit Schuldenschnitt, d. h. konkretem Anlageverlust, motiviert werden, "freiwillig" ins Verursacherprinzip einzusteigen. Aber auch Privatanleger würden nur bei starkem "europäischen Gewissen" "freiwillig" das unternehmerische Risiko der Pleite einer Staatsanleihe akzeptieren wollen.

Streik lähmt öffentliches Leben in Griechenland (FAZ 12.6.11), Zehntausende Griechen demonstrierten gegen weitere Sparprogramme, und Ministerpräsident Papandreou versuchte, die Geschlossenheit der Mehrheitspartei Pasok für sein Reformprogramm zu gewinnen. Er nannte seinen Kurs "alternativlos". "Nicht die griechischen Schulden, sondern Griechenland gelte es umzustrukturieren".

Auch der griechische Souverän - die Bürger - sowie seine Vertreter - die Regierung - erkannten den Ernst der Lage.

Parlament in Athen billigt Sparmaßnahmen / Erleichterung in Europa (FAZ 30.6.11); mit 155 von 300 Abgeordneten wurde ein griechisches Reformpaket, das auch den Verkauf von Staatsbesitz im Wert von 50 Mrd. € vorsah, beschlossen; dies war Voraussetzung für die Auszahlung der nächsten Kredittranche.

Europa und Griechenland waren sich der Kritikalität der Situation bewußt.

Banken beteiligen sich an der Griechenlandhilfe (FAZ 1.7.11); analog einem französischen Vorschlag sagten deutsche Banken ein Engagement von 2 Mrd. € zu (durch freiwillige Verlängerung an sich fälliger Anleihen) - was bei einem genannten Finanzierungsbedarf bis 2014 von 120 Mrd. € ein kleiner Anteil ist.

Dies war ein minimalistisch-erster Schritt zur Re-Installation des unternehmerischen Risikos bei der Vergabe von Anleihen; bisher verdienten Spekulanten, Banken und Anleger gut mit den hohen Zinsen und hatten letztlich das Gefühl der absoluten Sicherheit: allmendetechnisch gesehen ein kollektiver Missbrauch.

Für die Lösung des Griechenland-Problems, stellvertretend für das Risiko der divergenten Wirtschaftsentwicklung der Euroraum-Mitglieder, gibt es nur drei Varianten:

- Der fremdfinanzierte Konsum und die dadurch zunehmende Schuldenlast behält ihren Trend und wird von der Restgemeinschaft bezahlt. Dies wird zu einem zentrifugalen Auseinanderdriften des politischen Konsenses und damit zum Zerbrechen des Euroraumes führen.

- Das betreffende Land reduziert seinen Lebensstandard auf das selbsterwirtschaftete Niveau. Dies kann durch eine nachhaltige Binnen-Deflation erreicht werden (Senken von Löhnen und Binnenpreisen).

- Genauso kann dies durch Austritt aus der Eurozone und Abwertung der neuen nationalen Währung geschehen. Für Griechenland wurden z.B. 30 % initiale Abwertung als angemessen genannt.

Bei den konstruktiven Lösungen (2) und (3) wird eine einmalige Unterstützung zum Abtragen der Altschulden erforderlich sein. Für diesen Schuldenschnitt wurden 30-50 % als zielführend genannt.

Ein erfolgreiches Beispiel aus der jüngeren Vergangenheit ist Argentinien (Die Pleite kam auf Raten, Die Welt 2.7.11), das durch Kopplung an den US-Dollar in eine Überschuldung geriet, und erst durch Erklärung des Staatsbankrotts (2001), Aufhebung der Dollarparität mit Abwertung um ca. 70 % (2002) und einen Schuldenschnitt von durchschnittlich 65 % (2003) aus der Krise kam, die allerdings vier Jahre dauerte. Die Einkommen fielen zwischenzeitlich auf unter die Hälfte.

Innehalten ist geboten (FAZ 30.6.11): Der öffentliche und parlamentarische Diskurs, national und europäisch, sollte tabufrei denkbare Alternativen zulassen, die strukturelle Mängel des Euro-Allmendesystems korrigieren. Solidarische Hilfsmaßnahmen der Mitglieder sind der Einmaligkeit zu unterwerfen, und zu verknüpfen mit einer sanktionierten Selbstverantwortungsleistung der Mitglieder.

Dass die Gemeinschaftswährung des Euro im globalen Umfeld eine essentielle Ressource der Macht ist, sichert allein noch keinesfalls dessen Überlebensfähigkeit.

8. Eurodrama, fünfter Akt - Zweite Runde Rettungspaket für Griechenland und Co.:

Am 21.7.2011 beschlossen die Staatschefs der Eurostaaten ein zweites Rettungspaket (s. "Wie Griechenland abermals gerettet werden soll" (FAZ.Net 23.7.11)) , das nicht nur weitere 109 Mrd. Euro für Griechenland, sondern auch weitere Regeländerungen der Euro-Allmende enthielt:

- der kollektive Geldgeber EFSF (Eurokrisenfonds), der durch Garantien der Euroländer gedeckt ist (letztlich durch das Geld der Steuerzahler), wurde weiter ausgebaut: Die Übernahme nationaler Schuldpapiere in EU-Besitz wurde sanktioniert (-->Transferunion). Die Detailverhandlungen, nach welchen Anlässen und mit welchen Entscheidungsprozessen diese Übernahme gegebenfalls getätigt werden solle, müssten noch geführt werden.

- Private Gläubiger (Verhandlungspartner u.a. der internationale Bankenverband IIF [Institute of International Finance]) wurden mit einer Wertberichtigung von etwa 20% aller bis 2020 fälligen Anleihen beteiligt. Deren Wert betrage bis 2014 etwa 37 Mrd. Euro. (Versüßt wurde diese Beteiligung durch eine europäische Garantie auf die restlichen 80% des eingesetzten Kapitals).

Was bedeutet dies für die Überlebenschance der Allmende Euroland?

Zu den im folgenden zitierten Allmenderegeln siehe auch Allmende-Sichtweise

- Die "Allmende-Bedingung für erfolgreichen Wandel" Nr. 4

"Der Aufwand für die notwendigen Informationen, Veränderungen und deren Durchsetzung ist relativ gering",

die in Euroland durch die komplizierten Abstimmungs- und Entscheidungsverfahren bislang schlecht erfüllt ist, befindet sich im Vorgang der Verbesserung. Im Gegensatz zur ersten Rettungswelle beteiligte sich der Souverän (die nationalen Öffentlichkeiten) lebhaft, die Entscheidungen in den Spitzengremien verliefen weniger hektisch, die Facharbeit gewann an Tiefe (Verhandlung mit den Banken, siehe "Die Exegeten des Beschlossenen" (FAZ.Net 22.7.11)), einige bisherige Tabus (Umschuldung, Beteiligung der Gläubiger am unternehmerischen Risiko) wurden adressiert. - Dem "Designprinzip für erfolgreiche Allmendesysteme" Nr. 5

"Abgestufte Sanktionen bei Regelverstößen"

wurde mit dem allerersten, kleinen Umschuldungsschritt (für die Banken mag die Garantie von 80% des eingesetzten Kapitals bei Verzicht auf 20% ein optimales Verhandlungsergebnis sein, da ja der Umschuldungsbedarf für Griechenland in der Presse auf 50% geschätzt wurde) die Tür einen Spalt breit geöffnet. Eine nachhaltige Motivation für eine stabile Staatshaushaltspolitik haben europäische Staaten natürlich nur, wenn die Zinsen, die sie für neue Schulden bezahlen müssen, ihrem Ansehen am Finanzmarkt entsprechen. Diese entsprechen dem Ausfallrisiko, das der Gläubiger tragen muss (Das Motto "Privatisierung von Gewinnen, Sozialisierung von Verlusten" ist, wie u.a. auch die globale Finanzkrise 2008 gelehrt hat, nicht geeignet, stabile Systeme zu unterhalten). - Die Stärkung des EFSF (Transferunion) war hochriskant, da dem guten und zielführenden Willen der Solidarität offenbar noch keine klaren Regeln (Entscheidungsregeln, Sanktionsregeln) gegenübergestellt wurden.

Das "Designprinzip für erfolgreiche Allmendesysteme" Nr. 4

"Die Einhaltung der Regeln wird überwacht"

wurde nicht erkennbar beachtet; es droht ein Wiederholungsfehler, da ja die Gründungsregeln des Euro im Maastricht-Vertrag 1992, insbesondere die Verpflichtung zu einer Staatsverschuldung von unter 60% des BIP, regelmäßig und praktisch sanktionsfrei gebrochen wurden, und dies bekanntermaßen die heutigen Probleme wesentlich mit ausgelöst hat. - Eine nachhaltige Diskussion über die Konsequenzen der wirtschaftlichen Divergenz Griechenlands wurde noch nicht geführt. Griechenland war - Stand März 2011 - mit 354 Mrd. Euro verschuldet, was 154 % des nationalen BIP entspach (vgl. Deutschland 80 %, Maastricht-Grenzwert 60 %, s.o.). Griechenland hatte aus eigener Verantwortung über seine Verhältnisse gelebt. Dieses Problem wird sich nicht von selbst lösen. Die Frage, ob dies durch starke Regeln ("Europäische Wirtschaftsregierung") oder durch kräftige Umschuldung (zu bezahlen durch Gläubiger und/oder Steuerzahler) oder durch Freigabe des nationalen Wechselkurses (Austritt aus dem Euro) geschehen könne, schieben die Euro-Allmende-Akteure zum heutigen Zeitpunkt noch als Nahezu-Tabu vor sich her.

Die "Allmende-Bedingung für erfolgreichen Wandel" Nr. 1

"Die meisten Akteure sehen einen Schaden für sich‚ wenn sie die Regeln nicht ändern"

ist in diesem Fall (noch) nicht erfüllt.

9. Eurodrama, Zwischenspiel - Erweiterung des Euro-Rettungsschirms und Bürgerproteste:

Der Stand nach Abstimmung im deutschen Parlament Ende September 2011 über die Beinahe-Verdoppelung des "Rettungs"-Schirms auf 780 Mrd. € Haftungsgarantie für die Eurostaaten wird kommentiert in "Bröckeln die Tabus?"

Die Rolle des Bürgers auf der Straße - in der Form von Demonstrationen - beschreibt "Meldet sich der Souverän zurück?"

10. Eurodrama, sechster Akt - Griechenland zum dritten:

Das politische Rad bezüglich der Euro- und Bankenszene drehte sich schneller. Es folgen tabellarisch Ereignisse zweier an solchen reichen Wochen (linke Spalte = Datum der Pressemeldung).

drehte sich schneller. Es folgen tabellarisch Ereignisse zweier an solchen reichen Wochen (linke Spalte = Datum der Pressemeldung).

Bild rechts: Quelle s. Tabelle unten 30.10.11

| 21.10.11 FAZ |

Barnier will Finanzmärkte strenger regulieren. Der europäische Binnenmarktkommissar schlug vor, alle Finanzprodukte nur noch an regulierten Märkten handeln zu lassen, Hochfrequenzhändler sollten ihre Strategien offenlegen, wovon einige verboten würden, Termingeschäfte würden mit Mengenlimits belegt. Kommentar: Weiter so! Offenbar sind ein paar Tausend Demonstranten hilfreich, die politische Bearbeitung der längst erkannten Mängel des Finanzwesens voranzutreiben. Es fehlen noch Finanztransaktionssteuer und Bankentrennsystem. |

| 24.10.11 FAZ |

Schuldendynamik im Euroraum. Ende 2010 lag der Staatsschuldenstand im Euroraum bei 7,8 Billionen Euro. 2011 (Hochschätzung) erhöhte sich der Schuldenstand in Prozent des BIP (Bruttoinlandprodukt) weiter von 85 auf 89% (Maastrichtgrenze 60%). Der Finanzierungssaldo betrug 2011 (Hochschätzung) -4,1 % (Maastrichtgrenze -3,0%). Die Pressenotiz beinhaltet eine graphische Darstellung der einzelnen Länder. |

| 26.10.11 FAZ |

"Höheres Ausfallrisiko wegen des EFSF-Hebels". Der Bundestag stimmte ab, ob die deutsche Regierung in Brüssel einer "Hebelung" des europäischen Kreditfonds EFSF zustimmen dürfe. Man kam zu dem Schluss, dass das Ausfallrisiko der (deutschen) Garantiesumme von 211 Mrd. € erhöht würde. Kommentar: Das ist ja wohl eine triviale Erkenntnis. Dass gehebelte Derivate zur Blasenbildung mit folgendem Crash neigen, hat doch wohl die Finanzkrise 2008 ausreichend gezeigt. Weiß man, was man tut? |

| 27.10.11 FAZ |

EU-Gipfel einigt sich auf Rekapitalisierung von Banken. Auf dem am Vorabend begonnenen Gipfeltreffen in Brüssel wurde beschlossen, die wichtigen europäischen Banken zu einer Eigenkapitalquotenaufstockung auf 9% zu zwingen. Kommentar: Ein wichtiger Schritt zur Stabilisierung des Bankwesens. Erstaunlich, dass es auf einmal möglich war - nach den zögerlichen Korrekturmaßnahmen direkt nach der Finanzkrise. |

| 28.10.11 FAZ |

Nach Brüsseler Beschlüssen Finanzmärkte erleichtert. Das Finanzierungsvolumen des EFSF wurde auf eine Billion € etwa vervierfacht, für Griechenland wurde ein Schuldenschnitt von 50% beschlossen, der von den Gläubigerbanken sowie dem europäischen Steuerzahler (mit 30 Mrd. €) getragen werden solle. Vertreter des Weltbankenverbandes IIF stimmten dieser Maßnahme und der Erhöhung der Kernkapitalquote bis 2012 auf 9% zu. Kommentar: Die eingetretene griechische Zahlungsunfähigkeit zumindest teilweise die Gläubiger zahlen zu lassen, ist ein richtiger Schritt zur Wiedereinsetzung des an sich selbstverständlichen Verantwortungsprinzips: Wer Gewinn einstreicht, trägt auch das unternehmerische Risiko. |

| 28.10.11 FAZ |

Neues Insolvenzrecht soll mehr Unternehmen retten. Der Bundestag verabschiedete eine Reform des Insolvenzrechtes. Parallel forderte der Verband der Insolvenzverwalter Deutschlands (VID) auf seinem Jahreskongress "zudem die Einführung eines Verfahrens für 'geordnete Saatsinsolvenzen' in Europa." Kommentar: Das abgewandelte Sprichwort sagt: Fachmanns-Mund tut Wahrheit kund. Siehe auch Text weiter unten. |

| 29.10.11 FAZ |

Sarkozy kündigt neues Sparpaket an. Der französische Präsident informierte seine Landsleute, in den nächsten Tagen 6-8 Mrd. € an Steuererhöhungen und Ausgabenkürzungen beschließen zu wollen, auch um die Neuverschuldung von 5,7 auf 2012 4,5% des BIP zurückführen zu können. Gleichzeitig lobte er Deutschlands Finanzpolitik, kündigte eine scharfe Überwachung der Banken an und rief auf, "über eine Fiskalunion mit Deutschland nachzudenken". "Ein Europa der zwei Geschwindigkeiten [sei] für Sarkozy kein Schreckgespenst." Kommentar: Hier ist der "Euro2" der wirtschaftsstarken Länder an das Tageslicht der enttabuisierten Begriffe getreten. |

| 30.10.11 Mannheimer Morgen |

"Rechenfehler lässt Schulden schrumpfen". "Schäubles Ministerium hat sich bei Hypo Real Estate um 55,5 Mrd. € verrechnet." Falsche Saldierungen ließen den Schuldenstand der verstaatlichten Immobilienbank um diesen Betrag fallen. Kommentar: Wasser auf die Mühlen derjenigen verantwortlichen Politiker, die das Finanzsystem wieder auf seine Dienstleistungsfunktion für die Realwirtschaft zurückführen wollen. |

| 2.11.11 FAZ |

Plan B für den Euro. Griechenlands Ministerpräsident hatte angekündigt, das Volk in einem Referendum über die Annahme der in Brüssel beschlossenen Maßnahmen (Paket aus Finanzhilfen, Schuldenschnitt und Sparmaßnahmen in Griechenland) abzustimmen. "Wie ein Blitz aus heiterem Himmel schlägt diese Nachricht aus Athen in Brüssel, Paris, Berlin und an den Märkten ein." "Im Dezember oder Januar werden die Griechen ...in letzter Konsequenz sogar über den Verbleib in der Währungsunion abstimmen." Kommentar: Was geht "die Märkte" ein demokratischer Prozess an? Der Blitz trifft doch nur diejenigen, die immer noch nicht begriffen haben, dass ein Land für sich selbst verantwortlich ist, was alle Rechte und Pflichte umfasst, darunter das der demokratischen Selbstbestimmung. Siehe auch Text weiter unten. |

|

||

| Quelle: "Ausgehebelt", FAZ vom 26.10.11, s. Tabelle oben |

Standpunkt:

1. Europa definiert sich über seine Völker unterschiedlicher

Kulturen, nicht über seine Währung. Es ging Jahrhunderte auch ohne gemeinsame Währung, auch heute leben 10 von 27 Mitgliedern der Europäischen Union mit lokalem Geld.

2. Eine gemeinsame Währung erniedrigt wirtschaftliche Transaktionskosten und vergrößert die finanzielle Machtposition des Wirtschaftsraumes Europa. Wirtschaftliches Wohlergehen ermöglicht die Finanzierung ausgewählter Projekte, wie der Förderung von Menschenrechten, der Begrenzung des Klimawandels, der Verbesserung des Bildungswesens usw. Der Euro ist daher zweckmäßig. Es ist jedoch nahezu gleichgültig, ob 17 oder 10 oder 27 Staaten beteiligt sind, sofern die wirtschaftsstarken Länder teilnehmen.

3. Seit Maastricht hat der heutige Euro einen genetischen Defekt: Eine Kohäsionsbewegung der beteiligten Länder ist nicht gegeben. Die "Maastricht-Grenzen" und Regeln ("No-Bail-Out") sind Makulatur.

4. Für Länder, die die wirtschaftliche Kohäsion, aus welchen Gründen auch immer, nicht schaffen, ist eine feste Währung ein Korsett, das sie auf Dauer stranguliert. Eine freie (abwertbare) Währung regelt automatisch Export, Import und Zinsniveau für Staatsanleihen.

Daraus folgt:

5. Die "gefühlte" Koppelung zwischen dem Euro als Währung und dem Finanzstatus einzelner Mitgliedsländer ist schnellstmöglich aufzuheben. Griechenland ist in die Eigenverantwortung zu entlassen (inklusive der Wahl des Euroaustritts). Sein Staatsbankrott ist zu behandeln wie andere Staatsbankrotte auch. Eine Solidarität, die sich zumindest daraus begründet, dass Griechenland das Desaster nicht allein zu verantworten hat, sollte eine (einmalige) Hilfe begründen können.

Prognose:

6. Wird die Entkoppelung der Staaten-Finanzlagen vom Euro als Währung nicht zügig vertraglich und pragmatisch durchgeführt, wird der Souverän - der Wähler - kurzfristig über die Regierungslandschaften hinwegfegen. Dann wird der Euro durch nationale Austritte der Geberländer fallen, unter starken wirtschaftlichen Verwerfungen.

Der Autor hält es für zweckmäßig, zur Vorbereitung dieses (Krisen-)Szenarios einen Euro2 der wirtschaftlich starken Länder vorzubereiten, dessen vertragliche Gestaltung von vornherein den genetischen Fehler des heutigen Euro vermeidet.

11. Eurodrama, Zwischenspiel - Plan B: Allianz der Starken:

In den vergangenen Wochen hatten die Regierungen Griechenlands, Spaniens und Italiens krisenbedingt oder nach Wahlen gewechselt.

Deutschlandorientierte Theoretiker könnten versucht sein, den zunehmenden Schaden durch ständig wachsende Bürgschaftsbelastungen gegen den konstanten Nutzen der - gegen eine nationale Währung - niedrigen Eurowährung aufzurechnen, und so den Zeitpunkt für den Ausstieg zu optimieren. Wird das so ablaufen? Nein! Der Bürger wird als Protestierender oder Wähler spontan und aus dem Bauch heraus entscheiden, wann es soweit ist - und dieser Zeitpunkt könnte in Kürze drohen. In Frankreich, dem zweitgrößten Nettozahler der Eurozone, dürfte Vergleichbares gelten.

Anzeichen sprachen dafür, dass beide Regierungen dies erkannt hatten. Merkel und der französische Staatspräsident Sarkozy begannen gemeinsam eine Politik der Stärke.

Merkel bekräftigt Widerstand gegen Euroanleihen: "Eine Diskussion [über gemeinsame europäische Staatsanleihen] sei 'unpassend'". Merkel warb für Vertragsänderungen: "Der Euroraum leidet unter schwerwiegenden Konstruktionsmängeln. Daran müssen wir etwas ändern, und zwar schnell." Bundesbank-Präsident Weidmann schlug vor: "Wichtiger Bestandteil eines ... 'Maastricht plus'-Modells wäre der gegenseitige Haftungsausschluss. Bei einem Rettungsfonds "müßte auf 'anreizkompatible Zinsaufschläge' geachtet werden".

EU-Kommissionspräsident Barroso vertrat eine gegenteilige Meinung:

EU-Kommission will Haushaltspolitik der Länder stärker kontrollieren: Er forderte weitere Haushaltskontrollrechte für die Kommission. "Wer soll die Haushaltsdisziplin in den Mitgliedstaaten sicherstellen, wenn nicht wir?"

Kommentar: Das hatte in den vergangenen Jahren ja trotz der Maastricht-Regeln offenbar auch nicht funktioniert.

Einen Tag später trafen sich Sarkozy und Merkel mit Monti, Italiens neuem Ministerpräsidenten.

Gemeinsam gegen Eurobonds: Die Absage an Eurobonds (die weitere Verlagerung der Risiken hochverschuldeter Länder auf die zahlungskräftigen - allen voran Deutschland und Frankreich) wurde wiederholt, die Unabhängigkeit der EZB (Europäische Zentralbank) hervorgehoben. "[Sarkozy] will die Kontrolle [der nationalen Budgetdisziplin] den Staats- und Regierungschefs überlassen, am liebsten einem Direktorium der großen Euroländer".

Kommentar: Der rasche Schulterschluss mit Italiens neuer Regierung (Italien ist, unbeschadet seiner Verschuldungsprobleme, der drittgrößte Nettozahler der Eurozone), die Abwendung von bestehenden europäischen Strukturen als nicht lösungshinreichend, die starke Forderung nach raschen Vertragsänderungen und die parallele ungewöhnlich scharfe und bestimmte Position gegen Eurobonds zeigte offenbar, dass Frankreichs und Deutschlands politische Führer begriffen hatten, dass die Uhr gegen sie lief, und dass nur sie allein durch starke und richtige Führung in der Lage wären, den Euro vor dem zerstörerischen Kollektiv-Schuldenstrudel zu retten. Wahrscheinlich begannen die stabilen, aber auch die von der Überschuldung bedrohten Länder die Möglichkeit einer Währungsauflösung oder -Aufspaltung ins Kalkül zu ziehen; die Wahrnehmung dieser Alternative wäre für die Euro-Allmendeteilnehmer sicherlich ein mahnender Antrieb, dass nur rasche und schlagkräftige Korrekturmaßnahmen die Gemeinschaftswährung retten können.

Der alternative Aufruf zur deutschen Parteiengründung gegen den Euro stand bereits im Raum - siehe Hans-Olaf Henkel (ehemaliger Vorsitzender des Bundesverbandes der Deutschen Industrie) in: "Kommt eine neue Partei, dann bin ich dabei".

Zu den internen Problemen kamen externe: Griffen die USA den Euro an? Siehe .

12. Eurodrama, siebter Akt - Paradox der Europapolitik:

12. Eurodrama, siebter Akt - Paradox der Europapolitik:

|

|

| Quelle: FAZ vom 10.12.2011, "Ein seltsames Paar" |

Die Fakten: In einer langen Nacht vom 8. auf den 9. Dezember 2011 wurde in einem weiteren Krisengipfel in Brüssel beschlossen, härtere Haushalts- und Kontrollregeln einzuführen, und zwar mittels eines separaten, außerhalb der Europäischen Verträge stehenden Vertrages, der bereits im März 2012 unterzeichnet werden sollte.

Siehe auch: "Gipfel ist der Durchbruch zu einer Stabilitätsunion".

Neben diesem juristisch-verfahrenstechnischen "Trick" war die zweite Überraschung: Alle machten mit. Genauer: Alle Euro-Länder, und ausschließlich Großbritannien scherte definitv aus. Premierminister Cameron hatte sich, als Gegner der Einführung einer Transaktionssteuer zum vorgeblichem Schutz der Londoner City (10 % des Bruttoinlandsproduktes Großbritanniens werden durch die Finanzbranche erwirtschaftet), als einziges Land der Europäischen Union dem Bemühen um eine Stabilisierung entgegengesetzt. Siehe auch: "Briten hadern mit der neuen Isolation in Europa".

Beobachtungen:

Vor wenigen Wochen hätte wohl niemand diese beiden Ereignisse - Findung eines "Schnellverfahrens" und sofortige Beteiligung aller Euro-Staaten, sowie die Kompromisslosigkeit, sich nicht von "Abweichlern" blockieren zu lassen, für möglich gehalten.

Da hieß es noch: "Finanztransaktionssteuer im Euroraum rückt in weite Ferne", "Große Skepsis in der EU über Vertragsreform", "Cameron:...Weiter Streit über Finanztransaktionssteuer", und aus USA wurden europäische Notfallpläne zum Bargelddruck vermutet ("Kein Plan für neues Bargeld").

Nach der Konferenz hieß es auf einmal:"[Deutsches] Finanzministerium rechnet erst 2014 mit Einnahmen" (siehe: "Transaktionssteuer kommt später").

Und so quasi nebenbei wurde der Beitrittsantrag Kroatiens unterzeichnet (Siehe auch: "Kroatien darf im Juli 2013 der Europäischen Union beitreten").

Interpretation:

Warum war nach jahrelangem Abweichen von den Maastrichter Verträgen (No-Bail-Out, Rettungsschirme) dieser politische Ruck auf einmal möglich?

Die FAZ formulierte es als "Das Paradox der Europa-Politik", dass nämlich, "um der Einheit Europas willen, seine neue Aufteilung in Kauf genommen werden muss", was jedoch eine (positiv) kommentierende Bewertung, aber keine Erklärung darstellt.

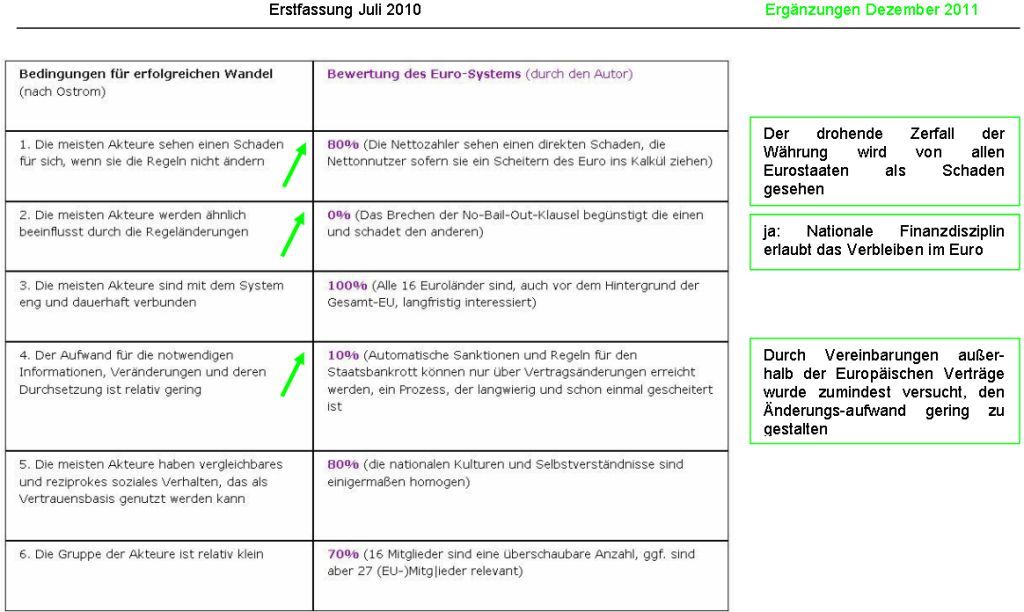

Zur Erklärung kann man, wie in politischen Prozessen häufig, die Allmendetheorie heranziehen (s. auch Allmendesichtweise), wie in der folgenden Tabelle dargestellt:

Neu war die, von den nationalen Öffentlichkeiten und dadurch getrieben auch von den Politikern, gefühlte Bedrohung des Euro (und das Bewusstsein seines gefühlten Nutzens). Dadurch wurden die Allmende-Bedingungen (1) und (2) (s. obenstehende Tabelle), d. h. das Bewußtsein des gemeinsamen Schadens, erheblich verbessert. Die dadurch freigesetzte kollektive Energie führte zu einer Lösung für die Bedingung (4) - nämlich zu einer einfacheren Regeländerungsmöglichkeit.

Prognose:

Ist damit alles "im grünen Bereich"?

Das wird leider nicht so sein.

- Die neuen Verträge werden nicht juristisch wasserdicht sein

- verschärfte Sanktionen verhindern Überschuldung nicht mit Sicherheit

- Staatspleiten sind weiterhin nicht organisiert

- Griechenland ist noch nicht gerettet, d. h. hängt weiterhin am Tropf

- die Rettungsschirme werden "aufgrund der guten Stimmung" sicherlich doch wieder erweitert werden

- die Hausaufgaben der Regulierung des Bankwesens könnten wieder in Vergessenheit geraten

- so ist z. B. die Einführung der Transaktionssteuer ohne die Briten zwar möglich, aber noch nicht Realität

aber:

Es wurde allen Akteuren klar, dass sich auf der europäischen Allmende "starke" oder auch "finanzwirtschaftlich solide" oder auch "nachhaltig an einem Währungsverbund interessierte" Länder nicht mehr stets und automatisch der verderblichen Geiselhaft des "Rettet den Euro" unterwerfen lassen.

Europa hat in dieser Krise, so seltsam das auf den ersten Blick scheinen mag, ein überaus starkes Selbstbewußtsein wiedergewonnen, und Lobbygruppen, die aus Partikularinteresse gruppenstörende Forderungen durchsetzen wollen, werden künftig mit mehr Widerstand rechnen müssen.

Stand Dezember 2011