Die USA waren mit durchgreifenden Korrekturmaßnahmen am schnellsten - wieso?

Finanzmarktreform der USA Juli 2010

Am 15.7.10 wurde "die größte Reform der amerikanischen Finanzbranche seit den dreißiger Jahren" nach heftigem Widerstand der Banken und in einer Kompromissfassung zwischen den regierenden Demokraten und den für eine im Senat beschlussfähige Mehrheit erforderlichen Republikanern verabschiedet.

Wichtige Kernpunkte der Reform waren:

- Banken in Schieflage können zwangsabgewickelt werden

- Banken, die an der staatlichen Einlagensicherung teilnehmen, dürfen nur noch bis zu 3 % ihres Eigenkapitals in Hedge-Fonds und Beteiligungsgesellschaften (Private Equity) investieren.

Die nach dem Präsidentenberater Volcker benannte "Volcker-Regel" hatte sogar das komplette Verbot gefordert, d. h. effektiv auf eine Trennung der Risiken für Geschäftsbanken und Investmentbanken hingewirkt.

- Derivate müssen größtenteils über die Börse abgewickelt werden, Hedge-Fonds müssen sich bei der SEC (Securities and Exchange Commission, amerikanische Finanzaufsichtsbehörde) registrieren lassen.

- Banken müssen ihr Eigenkaiptal erhöhen.

- in Finanzunternehmen müssen die Aufseher Regeln für die Vergütung aufstellen.

Details siehe im nachfolgenden Artikel:

Obama dringt auf Abschluss der Finanzmarktreform

|

|

Quelle: FAZ vom 28.6.10

Während andere Länder inaktiv blieben (wie Kanada, dessen Banken keinen Schaden erlitten hatten, oder China, das die Finanzkrise ebenfalls gut gemeistert hatte), oder Einzelmaßnahmen durchsetzten (wie Großbritannien - Bankensteuer), oder in der (Allmende-)Gemeinschaft um Konzepte rangen, wie die Europäische Union oder die G 20, gelang es den USA, eine durchgreifende Reform zu verabschieden.

Dafür gab es drei Hauptgründe:

1. Die USA waren aktuell mit Abstand der stärkste Akteur im globalen Finanzwesen und hatten deshalb eine günstige Position für Alleingänge ohne Abstimmung mit den anderen Akteuren.

2. Eine Vielzahl der Krisenursachen lagen innerhalb der USA (Riskante Bankenpraktiken, unsolide Hypothekenvergabe, starker Derivatehandel, unkontrollierte Hochgeschwindigkeitsgeschäfte), d. h. eine wirksame Regulierung war - im Zweiparteiensystem des eigenen Staates - vergleichsweise einfach durchsetzbar.

3. Und - fast das wichtigste - sie hatten ein Motiv: Aufgrund der hohen Verschuldung, der starken Abhängigkeit vom Bankengewerbe und der eigenverantwortlichen Auslösung der Krise selbst litt die nordamerikanische Finanzbranche und die Wirtschaft überdurchschnittlich unter den Folgen.

So waren 2009 140 Banken pleite gegangen, im ersten Halbjahr 2010 schon 103. FAZ vom 26.7.10

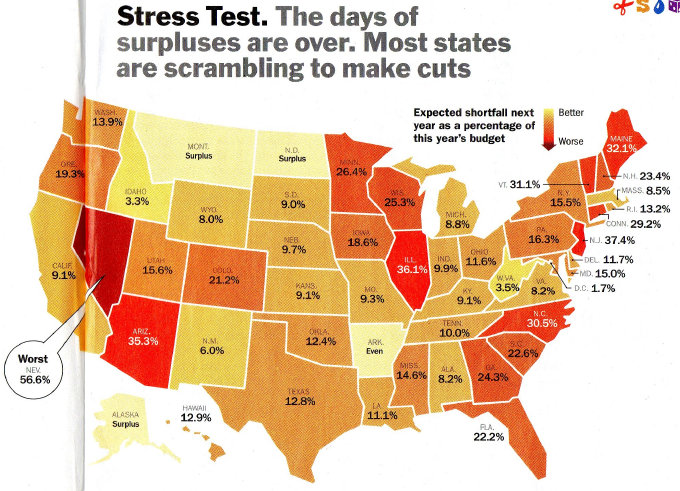

Die Bundesstaaten sahen selbst für 2011 noch massive Einnahmerückgänge voraus, siehe Grafik.

Quelle: TIME vom 28.6.10, Artikel "The Other Financial Crisis", Ausschnitt einer Grafik

Und die Langzeitarbeitslosigkeit in den USA stieg noch im Jahr 2010 kräftig auf 25,5 Wochen an (die Arbeitslosenquote betrug im Juni 2010 9,5 % gegen 4,7 % 2007 vor der Krise).

FAZ vom 21.7.10 (Grafik aus Artikel "Langzeitarbeitslosigkeit in Amerika steigt drastisch")

Dieses "Vorpreschen" bei der Definition und Durchsetzung von Korrekturmaßnahmen durch einen einzelnen, genügend starken und durch Eigeninteresse motivierten Einzelakteur bei Auftreten eines Allmendeproblems hatte vor über 30 Jahren eine Parallele bei der Bearbeitung und Lösung des Ozonloch-Problems, wobei ebenfalls die USA frühzeitig agierten. Siehe auch: Ozonloch

Dazu gab es aber auch ein aktuelles Gegenbeispiel aus demselben Land, bezüglich des Allmendethemas Klimaschutz:

Die Pläne der Demokraten, einen nationalen Handel mit Emissionsrechten einzuführen, scheiterte am Widerstand der Republikaner, welche eine Schwächung der nationalen Wirtschaft befürchteten. Hier fehlte offenbar die Wahrnehmung der Komponente "Motiv aus Eigeninteresse". Rückschlag für Obamas Klimapolitik in Amerika