Notenpresse "Dicke Bertha", TARGET-Salden: Wer zahlt die Zeche?

Fiskalpakt und "Dicke Bertha": Gegeneinander wirkende Kräfte

14. Eurodrama, neunter Akt - die Notenpresse:

|

|

| Quelle: FAZ vom 3.3.12 (oben), vom 1.3.12 (beide Graphiken unten) |

|

|

Februar/März 2012:

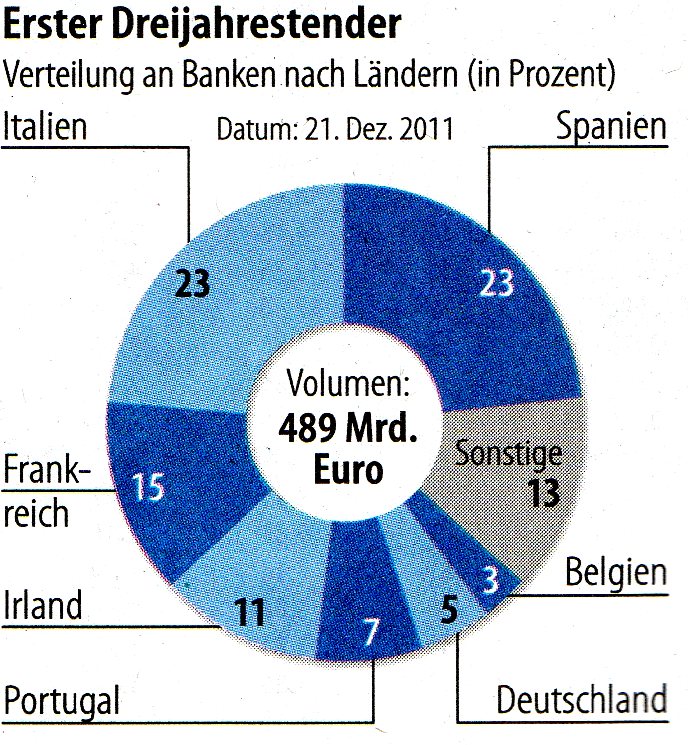

Um eine mögliche Finanzklemme - Banken verleihen aus Misstrauen kein Geld mehr, sodass eine künstliche Geldverknappung entsteht - zu verhindern, hatte die EZB (Europäische Zentralbank) bereits im Dezember 2011 knapp 500 Mrd. Euro zur Verfügung gestellt. Nun wurden in einem zweiten Dreijahrestender nochmals 530 Mrd. Euro, für ein Prozent Zins, in den Markt geworfen. Um ein Gefühl für die Größenordnung der Zahlen zu bekommen, ist rechts die Bilanzsumme des Eurosystems (EZB mit nationalen Notenbanken) dargestellt. Sie betrug aktuell (vor Wirksamkeit des zweiten Tenders) knapp 2700 Mrd. Euro. Der steile Anstieg Ende des Jahres 2011 um etwa 300 Mrd. Euro ist gut zu erkennen.

Die beiden Geldspritzen wurden vom Chef der EZB, Draghi, mit dem Begriff "Dicke Bertha" belegt - Name für ein deutsches Geschütz aus dem I. Weltkrieg. Es bleibt zu fragen, was hiermit zerschossen werden soll.

|

|

Die Graphik rechts zeigt, welche Banken sich im Dezember 2011 vorzugsweise bedient hatten: Es waren dies die Länder mit großen Defizitproblemen, wie Italien, Spanien, Irland, Portugal (und auch Griechenland).

Gleichzeitig "horten Banken 777 Mrd. Euro bei der EZB"; und: "Die Bundesbank [meldete] einen Rekordwert für ihren sogenannten Target-Saldo: Er schnellte im Februar von 498 auf 547 Mrd. Euro", und: "die brasilianische Staatspräsidentin... warnte...vor einem Währungskrieg. Der 'Tsunami an billigem Geld' in den Industriestaaten bereite den Schwellenländern Probleme".

Ein Kommentar der FAZ warnte: "...eine nie dagewesene Geldschwemme... Der zweite Schuss [der Dicken Bertha] von mehr als einer halben Billion erlöste die Euroretter... Warum soll ein Krisenstaat wettbewerbsfähig werden, wenn er sich nicht mehr am Markt zu finanzieren braucht und andere sein Defizit automatisch ausgleichen?"

"Das Haushaltsdefizit der griechischen Regierung betrug im Januar 490 Mio. Euro."(Alle drei Meldungen s. FAZ vom 3.3.12).

Erläuterungen

"Target"-System: (Trans-European Automated Real-time Gross Settlement Express Transfer System) Das Clearingsystem des Eurosystems, mit Hilfe dessen Salden zwischen den nationalen Notenbanken ausgeglichen werden.

"Bilanzsumme des Eurosystems": Es ist (u.a.) die Aufgabe nationaler Notenbanken, die Geldmenge den Gütermengen entsprechend angepasst zu halten. Üblicherweise wird das Ziel der Geldwertstabilität hoch priorisiert (d. h. das Verhältnis Geldmenge zu Gütermenge sollte konstant sein). Um das zu erreichen, "druckt" die Bank Geld (bzw. "vernichtet" es wieder). Diese hoheitliche Aufgabe fällt im Eurosystem ausschließlich der EZB zu, die allerdings den "Gelddruck" nach einem Schlüssel auf die nationalen Notenbanken umlegt. Dezember 2011 und Februar 2012 hat die EZB also je eine halbe Mrd. Euro "gedruckt". Die Bilanzsumme des Eurosystems gibt zu einem erheblichen Bruchteil einen Faktor für die umlaufende Geldmenge wieder, die allerdings durch Mehrfachverleihung (und dafür von der EZB gegebenen Regeln) nochmals höher ist (Zahlenbeispiele siehe unten).

"Geldmenge M3": Banknoten + Einlagen + Geldmarktpapiere bis zu einer Laufzeit von zwei Jahren.

Einige Zahlen zum Vergleich

Mrd. Euro

BIP (Bruttoinlandsprodukt) EU 27 Länder (2011) 12600

(Quelle: Eurostat, "BIP zu Marktpreisen")

BIP Euroländer (2011) (EZB-Stat.s.u.) 9500

Staatsausgaben davon in Prozent (EZB-Stat.s.u.) 47,8 %

Staatseinnahmen davon in Prozent (EZB-Stat.s.u.) 43,7 %

Staatsdefizit (Differenz) in Prozent des BIP -4,1 % (Maastricht-Kriterium 3 %)

Staatsverschuldung in Prozent des BIP (EZB-Stat.s.u.) 84,5 % (Maastricht-Krit. 60 %)

Geldmenge M3 (Jan. 2012) 9760

(Quelle: EZB-Statistik, abger. 2.3.12)

Bilanzsumme Eurosystem (s. Graphik oben) 2700

BIP Deutschland (2011) (Eurostat s.o.) 2570

BIP Griechenland (2011) (Eurostat s.o.) 220

Staatsverschuldung Griechenland (2011) 368 163 % des BIP (Maastricht-Krit. 60 %)

Staatsdefizit Griechenland (2010) 24 27 % des Haushalts,

10 % des BIP (Maastricht-Krit. 3 %)

BIP Italien (2011) (Eurostat s.o.) 1590

Export Deutschland (2011) 1060 (62 % des BIP)

Privates Geldvermögen Deutschland (2010) 4900 (davon ca. 80 % Geldanlage)

(Quelle: Richter, CRP, abgerufen 2.3.12)

Deutschland

Bundeshaushalt 2012 Ausgaben (Quelle: Finanzministerium) 306

Bundesschuld 2012 (Zinszahlungen) (Finanzministerium s.o.) 38 (13 % des Haushaltes)

Schattenhaushalt Bund 2010 Ausgaben (Quelle: IW Köln) 52

Schattenhaushalt Bund (1) 2010 Defizit (IW Köln s.o.) 7

(1) Der Schattenhaushalt des Bundes umfasst u.a. die "Anschubfinanzierung in den neuen Bundesländern", sowie die finanzkrisenbedingten "SoFFin" (Finanzstabilisierungsfonds 2008) und "ITF" (Investitions- und Tilgungsfonds, 2009).

Zeitnah zur "Dicken Bertha" liefen weitere Handlungsstränge auf dem Euro-Krisenspielfeld parallel.

Weitere Pressemeldungen:

"Fiskalpakt gebilligt - Ausweitung des Euro-Krisenfonds erwartet" (1.2.12): "Mit dem Fiskalpakt verpflichten sich die Teilnehmerstaaten zur Übernahme einer Schuldenbremse in nationales Recht. Außerdem bekennen sie sich zur Haushaltsdisziplin." "Anfang März [werde] geprüft, ob das bisher beplante ESM-Volumen von 500 Mrd. Euro ausreiche."

Die Wahrnehmung der Lage Griechenlands aus verschiedenen Blickwinkeln:

"Griechischer Wirtschaftsminister warnt vor 'großem Knall'" (9.2.12): "Die Subventionen hätten die Produktionsbasis des Landes ausgehöhlt..." "Alles ging in den Konsum."

"Sinn: Griechen schaffen es nicht im Euro" (18.2.12): "Griechenland sollte die Europäische Währungsunion im eigenen Interesse verlassen." "Notwendig sei ein Rückgang der Preise um 31 Prozent, um auf das türkische Niveau zu kommen. ...das sei innerhalb des Euro [auch] nicht zu schaffen." "Das Beharren auf den falschen Preisen ist das Hauptproblem der Eurozone. Daran kann sie zerbrechen."

"Bundestag beschließt zweites Griechenland-Hilfspaket" (28.2.12): Der Bundestag stimmte dem zweiten Paket über 130 Mrd. Euro zu, wobei aber 17 Abgeordnete der Koalition mit "Nein" stimmten. In diesem und dem Folgejahr war eine Einzahlung Deutschlands von gesamt 22 Mrd. Euro in den ESM (permanenter Euro-Rettungsschirm) vorgesehen. Die Kanzlerin: "Eine hundertprozentige Erfolgsgarantie kann niemand geben".

Zur Baustelle "Korrekturmaßnahmen für das Finanzsystem":

"Finanzmarktsteuer: Minister machen Druck" (9.2.12): "Deutschland und Frankreich dringen in einem Brief mit sieben weiteren Ländern auf eine rasche Einführung der Finanztransaktionssteuer in der EU." "Die EU-Kommission hatte vorgeschlagen, eine Finanztransaktionssteuer von 2014 an zu erheben".

Und wieder zurück zur Bewertung der Geldschwemme und der ausreißenden Target-Salden:

"Die Bundesbank fordert von der EZB bessere Sicherheiten" (1.3.12): "Bundesbankpräsident Jens Weidmann hat Mario Draghi, den Präsidenten der Europäischen Zentralbank, vor den wachsenden Risiken im Eurosystem gewarnt und eine Rückkehr zu den Sicherheitenregeln vorgeschlagen, die vor dem Beginn der Finanzkrise galten." "...[er] nimmt ausdrücklich auf die wachsenden Target-Forderungen Bezug." "Insbesondere die große Beteiligung beim zweiten Tender ist den Banken nur deshalb möglich gewesen, weil die EZB zuvor die Anfordrungen an die Pfänder gelockert hatte."

Eine Analyse, die die Parallelität der griechischen Verschuldung mit dem Targetsaldo belegt, findet sich bei dem Wirtschaftswissenschaftler M. Neumann (2011).

Erster Kommentar aus deutscher Perspektive

Aus laienhafter Sicht und grob über den Daumen kostet Griechenland bisher etwa 200 Mrd. Euro, sowie der Rettungsschirm zwischen 500 und 1000 Mrd. Euro, Tendenz beide nach oben offen. Das Problem ist ja nicht nur die schiere Summe, sondern die Steigerungstendenz - die Kosten expandieren wie unser Universum, nur die zarten Gravitationskräfte der Fiskalpakt-Gedanken wirken dem entgegen.

Deutschland hat ein BIP von 2500 Mrd. Euro, und ist einer der Hauptzahler des Abenteuers - in Relation zum BIP sind die Zahlen beängstigend hoch.

Nun hat die EZB zusätzlich 2x500 Mrd. Euro gedruckt (wovon aktuell nur ein Teil wirksam ist), und wer gerät in die Gläubigerposition? Mit gut 500 Mrd. Euro die Deutsche Bundesbank (Targetsaldo): Überraschung!

Was geht hier vor? Die Geberländer (veranschaulicht: Deutschland) schenken geliehenes bzw. gedrucktes Geld den Nehmerländern (veranschaulicht: Griechenland), damit diese ihren Konsum finanzieren. Damit kaufen sie Importgüter (veranschaulicht: Deutsche PKW).

Wer sind die Gewinner, wer die Verlierer?

- Verschenktes Geld (das man nicht hat) führt zu Zinsbelastungen und damit zu höheren Steuern (in den Geberländern).

- Gedrucktes Geld führt zu Inflation und damit Wertverlusten von Ersparnissen (dieser Effekt ist seit der Erfindung des Geldes nichts neues - s. auch Geschichte des Finanzwesens)

- Eine aufgeblasene und unsichere Währung führt zu einem niedrigen Wechselkurs: Davon profitieren Exportunternehmen.

Zahlenbeispiele: 100 Mrd. Euro Bundesschuld zusätzlich kosten z.B. 5 Mrd. Euro jährlich an Zins - ohne an Tilgung zu denken (--> Steuererhöhung)

Der Anstieg der Inflation um 1 % zusätzlich kostet den deutschen Sparer (80% von 4900 Mrd. Euro, s.o.) 40 Mrd. Euro jährlich.

Die Aufwertung einer deutschen Währung nach Zerfall des Euro z. B. um 10 % kostet den Export 100 Mrd. Euro (10 % von 1000 Mrd. Euro, s.o.) jährlich.

Die Zeche der gegenleistungsarmen Transferunion zahlt der Arbeitnehmer und Sparer der Geberländer - und: Die Transferunion schwächt die Euro-Region, da Mittel in den Konsum abfließen und weniger investiert wird.

Nur Tage nach dem zweiten Abschuss der "Dicken Bertha" folgten in der Presse Reflexionen und Wertungen zum oben beschriebenen Umfeld.

Weitere Pressemeldungen:

"Bundesbankgewinn fällt deutlich geringer aus" (7.3.12): "In den vergangenen beiden Jahren hat die Bundesbank für die Wagnisrückstellung 1,9 und 1,6 Mrd. Euro aufgewendet. [Sie] hat eine Anhebung der Rückstellung in Aussicht gestellt."

(Kommentar: Diese Rückstellungen zur Absicherung wackeliger Staatsanleihen, die die Bundesbank zur Stützung der entsprechenden Länder gekauft hatte, fehlen im Bundeshaushalt, der damit u.a. die Schattenhaushalte (Zahlen siehe weiter oben) tilgen wollte).

" 'Höhere Zinslasten, die der Steuerzahler finanzieren muss, sind die Folge', warnte der haushaltspolitische Sprecher der SPD-Fraktion [ ] mit Blick auf die ausbleibende Tilgung des Schattenhaushalts."

"EZB droht zweite Verfehlung des Inflationsziels" (9.3.12): "Nach 2,7 Prozent Inflationsrate im Jahr 2011 erwartet die EZB in diesem Jahr im Mittel 2,4 Prozent. Das ist keine schöne Prognose für EZB-Präsident Mario Draghi. Zugleich wehrt er sich gegen den Vorwurf, in der Zentralbankbilanz übermäßige Risiken angehäuft zu haben."

Aktuell betrug die Bilanzsumme des Eurosystems im Verhältnis zum BIP des Euroraums 29 %. Die entsprechenden Werte für die USA bzw. für Großbritannien lagen beide bei 19 %.

"Die EZB erklärte..., dass sie Staatsanleihen von Griechenland trotz der Umschuldung nun wieder als Pfand von den Geschäftsbanken akzeptiert." "Die Bundesbank fordert unter anderem eine sofortige Abschaffung der gerade eingeführten Beleihung von Einzelkrediten".

"Ökonomen: Umschuldung für Athen reicht nicht aus" (10.3.12): " 'Die vorliegenden Zahlen machen klar, dass es extrem unwahrscheinlich ist, dass Griechenland ohne weiteren Schuldenerlass zu einer tragfähigen Situation zurückfindet', sagte Clemens Fuest, Mitglied des Wissenschaftlichen Beirats des Bundesfinanzministeriums..." (Kommentar: Nach dem gerade erfolgten "freiwilligen" Verzicht privater Gläubiger von 100 Mrd. Euro sowie der damit verbundenen Zusage von 130 Mrd. Euro aus dem Hilfspaket).

"Es bestehe die Gefahr, dass die neue griechische Regierung, die im April gewählt wird, den Reformkurs aufweiche. Dann müssten die Europäer die Hilfen stoppen, die Folge wäre ein griechischer Staatsbankrott und ein Austritt aus der Währungsunion."

"Noch immer hat [Griechenland] aber ein sehr hohes Leistungsbilanzdefizit von zuletzt gut 8 Prozent, weil es mehr importiert als exportiert."

"Griechische Quelle" (10.3.12): "Zum Glück haben sich diesmal die Politiker nicht von den Bankern einwickeln lassen. Oder doch? Denn die Europäische Zentralbank hat mit einer ungeheuren Geldschwemme die von dem amerikanischen Finanzminister geforderte "Panzerfaust" in ihrer Wirkung noch übertroffen. Auf unvorstellbare drei Billionen Euro ist die Bilanzsumme der EZB in die Höhe geschnellt, weil im Süden die Notenpresse im übertragenen Sinne heißläuft (Target) und weil sich jede Euro-Bank langfristiges Geld fast zum Nulltarif selbst für lausige Sicherheiten von der Zentralbank holen kann, was Banken aus Krisenstaaten weidlich tun."

"Solange Rettungseuropäer frisches Geld nach Athen pumpen, ohne die Strukturen zu verändern, stabilisieren sie lediglich das alte Klientelsystem. Um den Klientelismus zu überwinden, muss man die finanziellen Quellen austrocknen."

Zweiter Kommentar aus deutscher Perspektive

Allein für die 22 Mrd. Euro, die der aktuelle Einzahlungsplan für Deutschland vorsieht, könnte man rechnerisch 1 % der Bundesschuld tilgen, oder für ein Jahr alle Steuern um 7 % senken, oder 44000 Lehrer für 10 Jahre einstellen.

Wollen die Deutschen dieses Geld (Tendenz steigend) wirklich für südländischen Konsum verschenken?

Abschließend ein Kommentar aus Euro-Sicht

Man darf drei Fragen stellen.

1. Frage: Glaubt jemand ernsthaft, wenn die elf Millionen Griechen jährlich z.B. 100 Mrd. Euro geschenkt bekommen (die Zahl liegt aktuell höher), also zehntausend Euro pro Kopf, dass die griechischen Wähler und ihre Politiker das abstellen wollen?

2. Frage: Mit welchem Grund sollen die Wähler und Politiker anderer Defizitländer (wie Portugal, Spanien, Italien, Irland) da hintenanstehen wollen? Der wirtschaftliche Hebel, sprich die drohenden Kosten, werden für die Gruppe dieser Länder grob 20 mal so hoch sein wie für Griechenland allein (abgeschätzt aus BIP).

3. Frage: Wer glaubt ernsthaft, dass der eingeschlagene Weg den Euro rettet? Ist nicht das Gegenteil der Fall?

Die einzige langfristige Chance für den Euro besteht darin, dass die eine Konvergenz nicht erreichenden Länder umgehend und geordnet austreten - ggf. auf Zeit bis zur selbstverantwortlich erzielten Erfüllung der Maastricht-Kriterien. Nur so können diese Länder wieder auf einen grünen Zweig kommen, und der Euro seine Überlebensstabilität erhalten.

Stand März 2012